Аналитики Deutsche Bank написали сценарий смерти всех традиционных банков от рук новых технологических монстров. Интернет-компании сначала отнимут у них рынок платежей, а потом - и кредитование с депозитами. На революцию уйдет всего несколько лет

Франкфурт. 24 декабря. FINMARKET.RU - В будущем людям не нужны будут ни наличные деньги, ни пластиковые карты - будет достаточно телефона, чтобы оплатить покупки.

Эта только что начавшаяся технологическая революция бросает вызов традиционным банкам. Несмотря на снижение прибылей и более жесткое регулирование, им нужно собраться с силами и инвестировать в новые технологии. Иначе они просто не выдержат конкуренции с Google Bank или Apple Bank, которые рано или поздно появятся и захватят большую часть розничного рынка, похоронив столетние традиции счетов, чеков, переводов и т.д., пишут озабоченные аналитики Deutsche Bank.

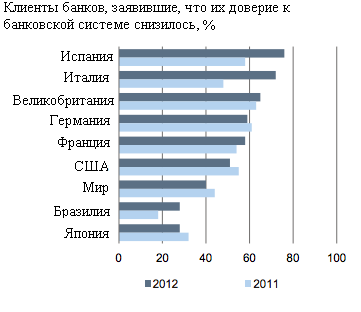

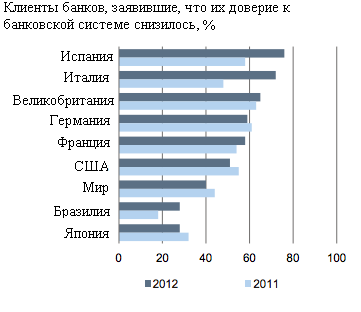

Кризис подкосил доверие к банкам

Традиционные крупные банки проворонили начало бурного развития современных платежных систем. Да и денег на нововведения у не так уж и много, ведь приходится увеличивать резервы и расходы, связанные с исполнением требований регуляторов, жалуются аналитики Deutsche Bank.

Они подготовили прогноз развития современных платежных систем, который оказался крайне неутешительным для банковского сектора.

Смартфоны захватывают мир

У традиционных банков появляются неожиданные конкуренты - Google, Apple, Amazon и Paypal. Они уже создают модели для проведения мобильных платежей. Их клиентская база - не меньше, чем у банков. И их клиенты, как правило являются настоящими фанатами, особенно лояльными этим компаниям - в банковском бизнесе такого не встретишь.

При этом, что самое печальное для банков, рынок платежей им терять никак нельзя: после кризиса он для них вновь стал одним из самых важных.

Почему платежи так важны для банков?

Другие доходы банков снизились, но комиссия от платежей по-прежнему предоставляют им хорошую возможность заработать:

- Комиссия за проведение платежей и обслуживание банковского счета составляет доход банка, который не зависит от уровня процентной ставки по кредитам и депозитам.

- С помощью развитой службы платежей банки привлекают дополнительных клиентов на депозиты - клиент приходит в банк, привлеченной одной услугой, и в итоге покупает весь комплект. Депозиты населения - это 60% всех пассивов европейских банков.

- В последние 5 лет количество платежей в среднем растет на 6,7% в год в мире. Росло оно даже в кризисные 2008-2009 годы. В 2010 году в мире было проведено 283 млрд таких сделок.

- На США и Европу по-прежнему приходится примерно 70% безналичных сделок, хотя в последние годы и развивающиеся страны показывают хорошие результаты. При этом правительства пытаются всячески способствовать развитию безналичных расчетов, например, ограничивая оплату наличными крупных покупок, как это пытаются сделать в России и других странах.

Количество безналичных сделок во всех регионах мира неуклонно растет

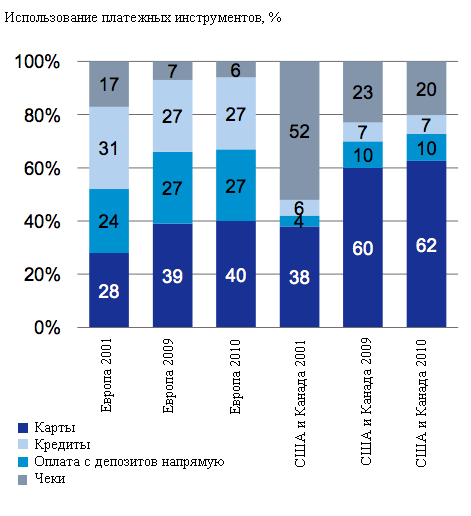

- Пока значительная часть платежей проходит через банковскую систему. В 2011 году из 90,6 млрд платежей 51% были выполнены в форме обычных трансфертов, а еще 41% - с помощью кредитных и депозитных карт.

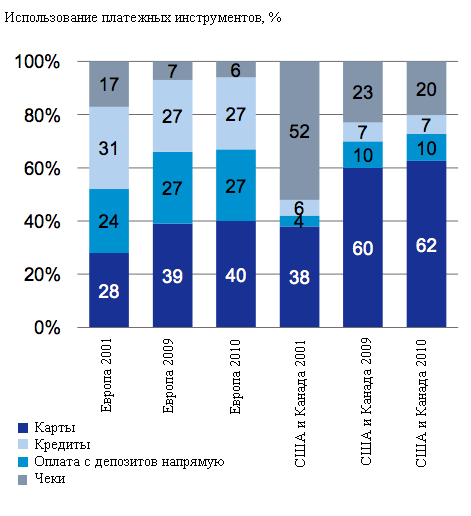

- В США и Канаде на карты приходится 60,8% и 72,7% сделок соответственно. В Европе в 2010 году - 40% против 28% в начале десятилетия. В странах БРИК на карточки приходится 38% сделок против 14% 10 лет назад.

Карточки достигли популярности наличных

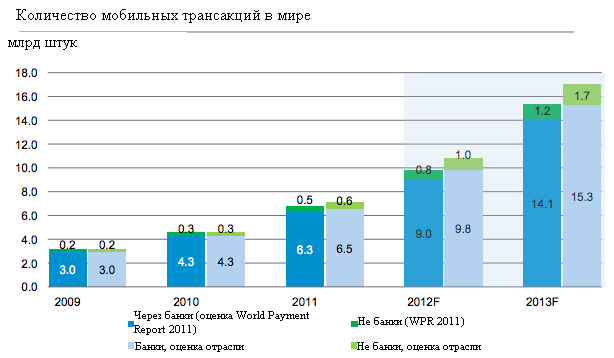

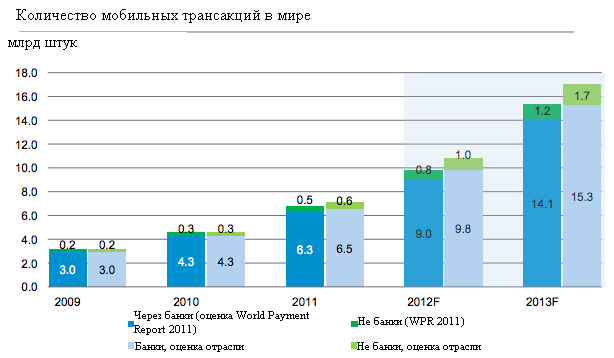

Однако безналичные расчеты с помощью мобильных и интернет-кошельков также растут очень быстро. Небанковские структуры занимают примерно 6% рынка безналичных расчетов, но уже в 2013 году их доля вырастет до 8%.

Интернет-платежи...

... и мобильные платежи - лидеры роста

Как технологии меняют мир

Интернет из платформы для развлечений и общения постепенно стал драйвером для роста экономики и бизнеса.

- С 2006 по 2011 годы в Германии было закрыто 6,6% подразделений банков - их количество снизилось до 39 643 штук. В Великобритании было закрыто 5525 подразделений - сокращение на 19,8%. Это связано с тем, что многие стандартные процедуры теперь выполняются онлайн. В 2030 году 44 млн немцев будут пользоваться онлайн-банкингом против 27 млн в 2010 году.

Банкам уже не нужные десятки тысяч отделений

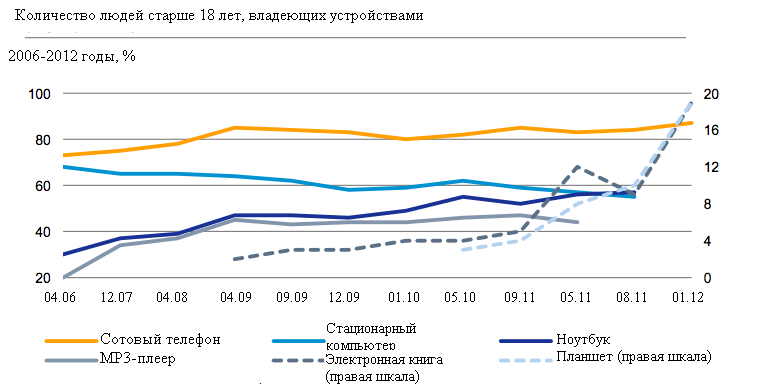

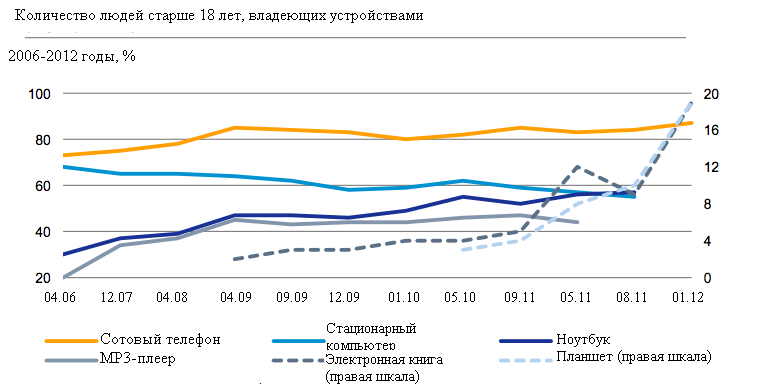

- Мобильное устройство становится основным средством доступа к интернету. В США за последние шесть лет количество людей, владеющих стационарными компьютерами, снизилось на 13%.

Американцы предпочитают на мобильный доступ

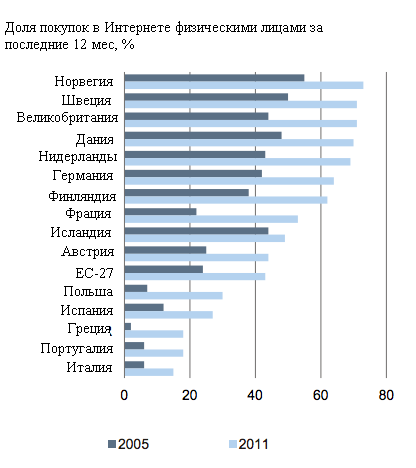

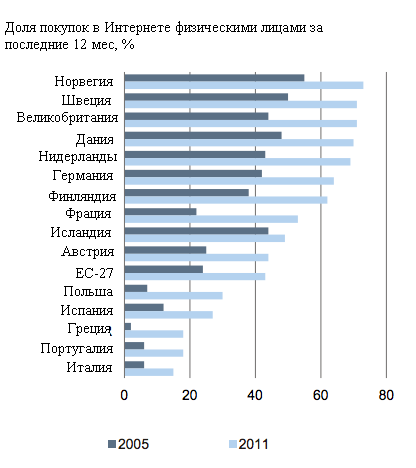

- В последние годы онлайн-магазины показывают стабильно более высокий рост продаж, чем обычные магазины. Самые популярные товары в сети - книги, одежда и электроника. Однако все чаще потребители онлайн заказывают в сети еду и лекарства.

Торговля онлайн переживает бесконечный бум

- Постепенно современные технологии будут охватывать все больше повседневных процедур.

- Нет никаких ограничений по привыканию огромных масс клиентов к новым продуктам. Все готовы сходу принять новые технологии - продукты становятся все более сложными, но при этом они быстро находят своих пользователей и завоевывают популярность.

- Преступники уже переключились на новый рынок. Количество мошенничеств с использованием банковских карт в Европе уменьшилось, а преступлений в сети - неуклонно растет.

Мобильные платежи: на пути к виртуальным экосистемам

Пока банки пытаются интегрировать новые технологии оплаты в свои бизнес-модели. Но рынок развивается так быстро, что технологические лидеры (интернет-компании) уже убежали далеко вперед: скоро они интегрируют реальные, интернет и мобильные каналы оплаты. Это может полностью изменить существующую систему платежей. В DB рассмотрели все системы новых мобильных платежей:

- Офлайн платежи, например, мгновенная плата покупки в супермаркете с помощью мобильного устройства.

- Оплата онлайн-покупок с помощью счета мобильного устройства.

- Оплата покупок, сделанных в офлайн магазинах, с помощью интернет-кошелька.

А так же - компании всех видов, которые могут и хотят получить доли на этих рынках:

Виртуальные платежные системы

- В Европе и США значительную часть рынка автоматизированных систем покупки и платежей занимает система Paypal. Она быстро разрастается, и сейчас пытается продвигать мобильные платежи и платежи в точках продаж. Для этого используется чип NFC мобильных устройств.

Интернет-гиганты

- . Рынком мобильных платежей заинтересовались Google, Amazon и операторы мобильной связи. Они также развиват технологии NFC ("коммуникации ближнего поля"), превращающие телефон в платежную карту.

- Кошелек Google, представленный в 2011 году позволяет проводить бесконтактные расчеты в офлайн магазинах. Партнерами Google стали Citi, MasterCard и другие. Правда, мобильные операторы борются с Google, который мешает разработке их собственных аналогичных решений.

- Apple оставила Iphone 5 без чипа NFC, но у компании уже появилось приложение Passbook, которое позволяет хранить информацию о посадочных билетах, купонах и т.д. Производить расчеты с помощью этой системы нельзя, но Deutsche Bank считает ее первым камнем в будущей системе расчетов от Apple.

Компании, занимающиеся пластиковыми картами

- Лидеры пластикового рынка также пытаются выйти на рынок мобильных платежей. У них есть огромное конкурентное преимущество: они владеют развитой инфраструктурой платежей, наработанной базой клиентов - как пользователей, так и магазинов. Им нужно просто расширить уже существующую модель, чтобы завоевать значительную часть нового рынка.

- MasterCard, например, предложила систему PayPass - в обычную карту встроен чип NFC. Visa уже предложила схожую систему Paywave.

- Кроме того, как было сказано выше, обе компании сотрудничают с Google.

Операторы мобильной связи

- Традиционная модель бизнеса операторов мобильной связи исчерпывает себя. Именно поэтому операторы, которые не могут наращивать доход от услуг связи, вот-вот ринутся на рынок мобильных платежей. Для этого у них есть все возможности - от налаженной системы финансовых взаимоотношений с клиентами до прекрасных связей с производителями телефонов. Vodafone в сотрудничестве с Visa уже в во втором квартале 2013 года собирается запустить первый электронный бумажник.

Стартапы

- На быстро развивающемся рынке наверняка появятся независимые от игроков из смежных отраслей стартапы, которые предложат самые инновационные проекты.

А вот место банков на этом рынке не вполне понятно. Большинство европейских банков сложно назвать инноваторами в области мобильных платежей, признают аналитики DB.

В США и Японии банки продвинулись в этой области чуть дальше. Но и в этих странах банки не выдумывают ничего нового, а скорее идут на поводу у технологических лидеров, например, у того же Google. Все, что они могут предложить - это клиентская база.

Четыре сценария для мобильных платежей на ближайшие 3-5 лет:

Сценарий 1. Мудрые банки не ввязались в гонку мобильных вооружений

- Банки не заинтересовались технологиями мобильных платежей. Или, они решили не рисковать, подождать и войти на рынок, когда он будет окончательно развит.

- И правильно сделали: рынок вопреки всем прогнозам просто не состоялся. Потребители решили, что с помощью кредиток расплачиваться вполне удобно и новые инновационные способы им не нужны. Магазины также посчитали, что технологии довольно дорогостоящие, а старые терминалы и взаимоотношения со старыми добрыми банками их вполне работают.

- Банки не понесли потерь и сохранили весь свой бизнес.

Сценарий 2. Деньги на ветер

- банки решили рискнуть воспользоваться новыми возможностями и заранее предложили системы мобильных платежей. Они заключили союзы с компаниями, создавшими виртуальные системы оплаты и даже изменили свою структуру, создав новые подразделения, чтобы справиться с рынком.

- Но, как и в предыдущем сценарии - магазины и потребители новой технологией не заинтересовались

- Деньги были просто выброшены на ветер, а инвестиции - списаны на убытки.

Сценарий 3. Первые ласточки

- Магазины решили потратиться и приобрели терминалы для новых расчетов. Потребителям также понравилось рассчитываться с помощью мобильных телефонов.

- В электронные бумажники, услуги которых предоставляются с помощью облачных технологий, также были включены различные программы лояльности - скидки, купоны и так далее.

- На рынке появилось огромное количество решений в рамках мобильных платежей. Сначала появились стартапы. Затем они были вытеснены крупными проектами и альянсами, например, между представителями онлайн-инфраструктуры, компаниями, обслуживающими кредитные карты, и мобильными операторами.

- Рынок стал крайне удобным для покупателя: любое операцию по оплате можно было сделать за один клик. Мобильные платежи интегрированы во все операционные системы. Появился удобный интерфейс.

- Банки смогли вовремя поймать эту волну: они использовали современные технологии и заключили выгодные партнерства. В конце концов, они предложили и собственные системы мобильных расчетов.

- При этом платежи наличными окончательно сходят на нет. Банки лишились части дохода от перевода денег. Теперь это делается через систему мобильных платежей, где комиссия куда меньше, чем в традиционных клиринговых системах.

- Банки также лишились части дохода от пластиковых карт. С одной стороны, этот бизнес бурно развивается - новые технологии пластиковых карт привлекают клиентов. Но с другой стороны, растет конкуренция. Сохранять высокие комиссии уже невозможно. Однако рост количества трансакций компенсирует потери от снижения цен.

- Постепенно процесс оплаты услуг отделяется от счета клиента, а отношения банков с клиентами становятся более свободными. Мобильный кошелек необязательно привязан к какому-либо банку. Однако банки, ставшие более инновационными, потеряли лишь небольшую долю на рынке. Доля компаний, не относящихся к банковскому сектору, соответственно, выросла лишь незначительно.

Сценарий 4. Apple Bank и Google Bank опередили традиционные банки и захватили рынок

- Как и в предыдущем сценарии, потребители и бизнес охотно приняли нововведения. Новые технологии захватили рынки.

- Но банки опоздали и не смогли занять существенную долю на рынке. Из-за чего это произошло - не суть важно: либо у них не хватило ресурсов, либо они не захотели рисковать.

- Клиенты банков начали массово уходить к другим компаниям, предлагающим надежное решение, а банки потеряли значительную долю на рынка платежей.

- На рынке популярность получили различные виртуальные кошельки, интегрированные с аккаунтами в различных интернет-системах. Так потребители были просто "автоматом" включены систему инновационных расчетов.

- Компании, захватившие рынок платежей, следом атаковали и другие виды деятельности банков - депозиты и кредитование. Появляются Apple Bank, Google Bank и другие. Традиционные банки теряют своих клиентов.

- Банки, потерявшие комиссию с переводов, пытаются отвоевать рынок - они предлагают похожие решения, но они уже не пользуются спросом.

- Кредитные карты также пользуются популярностью, но вот выпускают их уже не банки. При этом даже по выпущенным картам банкам приходится снижать комиссию - конкуренция слишком высока. Рост количества платежей по картам уже не может компенсировать потери.

- Отношение банка и клиента становятся еще более свободными, чем в предыдущем сценарии. Все больше клиентов пользуются другими сервисами. У них теперь помимо счета в банке есть еще множество различных аккаунтов, интегрированных с системой платежей и оказания услуг, ранее полностью принадлежавших банкам.

- В конце этой грустной истории банки полностью теряют традиционные элементы своей бизнес-модели - кредитование и депозиты. Так проходит их мирская слава, длившаяся много столетий.